So sánh hộ kinh doanh và doanh nghiệp tại Việt Nam dưới góc nhìn đề xuất thuế 17% theo lợi nhuận

Back To BlogsGóc nhìn thực tế cho người đang cân nhắc chuyển đổi

Từ năm 2026, khu vực hộ và cá nhân kinh doanh tại Việt Nam có thể đối mặt với một thay đổi rất lớn trong chính sách thuế. Theo dự thảo sửa đổi Luật Thuế Thu nhập cá nhân đang được Bộ Tài chính trình xin ý kiến, hình thức thuế khoán sẽ bị bãi bỏ, thay vào đó là cách tính thuế dựa trên lợi nhuận thực tế, với thuế suất đề xuất là 17%.

Đây không đơn thuần là điều chỉnh kỹ thuật, mà là một sự thay đổi bản chất trong cách quản lý hộ kinh doanh, khiến mô hình này tiến gần hơn với doanh nghiệp về mặt thuế, nhưng chưa chắc đã tương xứng về mặt công cụ vận hành.

Đọc nhanh: Ai sẽ bị ảnh hưởng trực tiếp?

Bài viết này đặc biệt liên quan nếu bạn thuộc một trong các nhóm sau:

- Doanh thu trên 100 triệu đồng/năm

- Kinh doanh ăn uống, bán lẻ, dịch vụ truyền thống

- Biên lợi nhuận thấp, chi phí nhiều

- Không có sổ sách, hóa đơn đầu vào đầy đủ

- Đang nghe tới “thuế 17% trên lợi nhuận” và bắt đầu lo lắng

Bảng so sánh nhanh theo góc nhìn vận hành

| Tiêu chí | Hộ kinh doanh | Doanh nghiệp |

|---|---|---|

| Tư cách pháp lý | Do cá nhân/hộ gia đình đứng tên; chủ hộ đại diện và chịu trách nhiệm theo nghĩa vụ phát sinh | Có nhiều loại hình (TNHH, Cổ phần…); có tư cách pháp nhân theo loại hình và quy định Luật Doanh nghiệp |

| Trách nhiệm tài sản | Thực tế rủi ro thường “gắn chặt” với chủ hộ (đặc biệt khi có nợ/ tranh chấp) | Thường hữu hạn trong phạm vi vốn góp (trừ DN tư nhân) theo loại hình |

| Thuế chính | Thường theo cơ chế thuế cho hộ/cá nhân kinh doanh (GTGT + TNCN theo Thông tư 40); doanh thu ≤ 100 triệu/năm thì không phải nộp GTGT, TNCN | Thường theo VAT/GTGT, thuế TNDN, thuế TNCN khấu trừ… |

| Hóa đơn | Có thể phát sinh nhu cầu hóa đơn điện tử; tuân theo khung hóa đơn, chứng từ hiện hành | Doanh nghiệp dùng hóa đơn điện tử theo quy định hóa đơn, chứng từ |

| Kế toán – sổ sách | Thường đơn giản hơn; tuỳ phương pháp và yêu cầu quản lý thuế | Yêu cầu bài bản hơn; có chế độ kế toán (DN siêu nhỏ có hướng dẫn riêng) |

| Mở rộng quy mô | Có thể hoạt động nhiều địa điểm nhưng phải đăng ký 1 trụ sở và thông báo nơi hoạt động khác (theo quy định) | Dễ mở rộng: chi nhánh, văn phòng đại diện, địa điểm kinh doanh… tùy mô hình |

| Huy động vốn | Hạn chế (thường dựa vào vốn cá nhân) | Linh hoạt hơn (góp vốn, gọi vốn; đặc biệt công ty cổ phần) |

| Uy tín với đối tác lớn | Thường khó hơn khi làm B2B lớn | Dễ hơn do cơ chế pháp nhân, hợp đồng, tài chính minh bạch |

Bối cảnh hiện tại: Hộ kinh doanh đang được đánh thuế như thế nào?

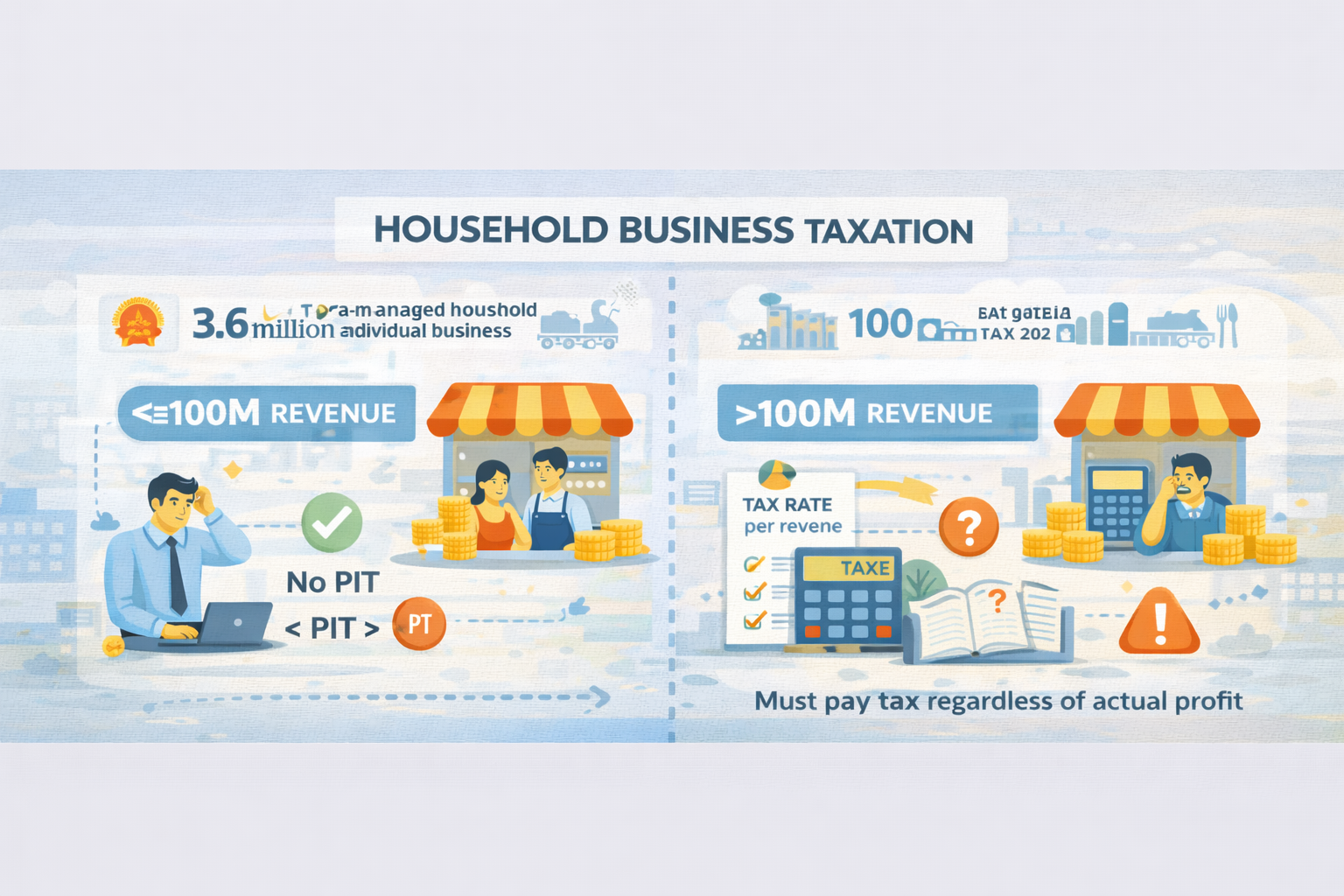

Theo số liệu của Bộ Tài chính, đến cuối năm 2024:

- Việt Nam có khoảng 3,6 triệu hộ và cá nhân kinh doanh đang được quản lý thuế

- Đây là khu vực đóng vai trò quan trọng trong nhiều ngành: thương mại, dịch vụ, sản xuất nhỏ, ăn uống

Cách tính thuế hiện hành

- Doanh thu ≤ 100 triệu đồng/năm

→ Không phải nộp thuế thu nhập cá nhân

- Doanh thu > 100 triệu đồng/năm

→ Nộp thuế theo tỷ lệ ấn định trên doanh thu, tùy ngành nghề

→ Không cần chứng minh chi phí, không yêu cầu sổ sách kế toán đầy đủ

Điểm mấu chốt của cơ chế hiện tại: Có doanh thu thì phải nộp thuế, kể cả khi thực tế không có lãi.

Đề xuất mới từ năm 2026: Thuế 17% tính trên lợi nhuận

Theo dự thảo sửa đổi Luật Thuế Thu nhập cá nhân:

- Bỏ hoàn toàn thuế khoán từ ngày 01/01/2026

- Cá nhân kinh doanh có doanh thu năm trên ngưỡng do Chính phủ quy định sẽ áp dụng phương thức mới:

Cách tính thuế đề xuất:

Thuế TNCN phải nộp = Thu nhập tính thuế × 17%Trong đó:

Thu nhập tính thuế = Doanh thu – Chi phí hợp lệ liên quan đến hoạt động kinh doanhCách tính này tương tự Luật Thuế Thu nhập doanh nghiệp, nơi:

- Doanh nghiệp siêu nhỏ: 15%

- Doanh nghiệp doanh thu từ 3 – 50 tỷ/năm: 17%

- Doanh nghiệp trên 50 tỷ/năm: 20%

Vì sao mức 17% khiến nhiều hộ kinh doanh lo ngại?

1) Biên lợi nhuận thực tế rất thấp

Qua phỏng vấn thực tế trong phóng sự:

- Ngành ăn uống: biên lợi nhuận thường chỉ 3–7%

- Bán lẻ truyền thống: chi phí vụn vặt nhiều, lãi ròng thấp

📌 Ví dụ cụ thể:

- Doanh thu năm: 2 tỷ đồng

- Chi phí thực tế: 1,9 tỷ đồng

- Lợi nhuận: 100 triệu đồng

→ Thuế phải nộp:

100 triệu × 17% = 17 triệu đồngVới nhiều hộ kinh doanh, đây là mức thuế cao so với lợi nhuận thực nhận, đặc biệt trong bối cảnh thị trường khó khăn.

2) Điểm đau lớn nhất: Không chứng minh được chi phí

Đây là vấn đề được nhắc đi nhắc lại nhiều nhất trong video.

Thực tế cho thấy:

Phần lớn hộ kinh doanh:

- Không có kế toán chuyên nghiệp

- Không lưu đầy đủ hóa đơn đầu vào

- Ghi chép chi phí mang tính ước lượng

Khi chuyển sang tính thuế theo lợi nhuận:

- Chi phí không chứng minh được → không được trừ

- Lợi nhuận “trên giấy” cao hơn thực tế

- Thuế phải nộp bị đội lên

→ Gánh nặng không chỉ là thuế, mà còn là hành chính và tài chính.

3) Áp lực vận hành và tâm lý

Theo đại diện Hiệp hội Doanh nghiệp nhỏ và vừa Hà Nội:

Hộ kinh doanh Việt Nam phần lớn:

- Nhỏ lẻ

- Vận hành theo thói quen truyền thống

- Ít tiếp cận kế toán – sổ sách chuyên nghiệp

Việc áp dụng cơ chế mới nếu triển khai đồng loạt có thể:

- Tạo cú sốc vận hành

- Gây tâm lý bất an cho nhóm yếu thế nhất

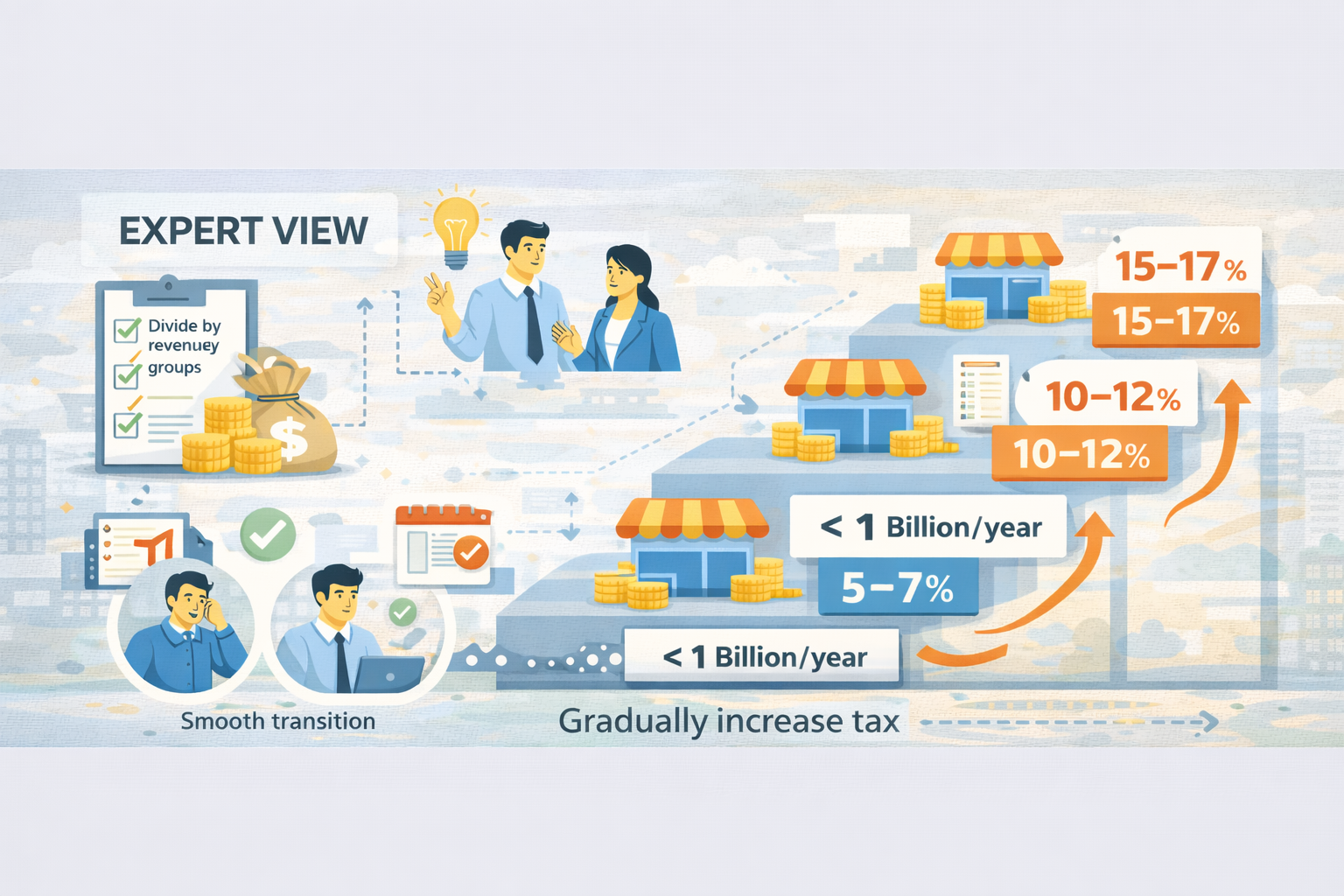

Góc nhìn chuyên gia: Cần lộ trình, không nên áp dụng cứng

Các chuyên gia đề xuất:

- Nên phân nhóm theo doanh thu

- Áp dụng thuế theo lộ trình tăng dần

Ví dụ minh họa:

- < 1 tỷ đồng/năm: 5–7%

- 1 – 3 tỷ đồng/năm: 10–12%

- > 3 tỷ đồng/năm: 15–17%

Mục tiêu là:

- Giảm sốc cho hộ nhỏ

- Tạo thời gian thích nghi với sổ sách

- Khuyến khích chuyển đổi bền vững

So sánh lại: Hộ kinh doanh và doanh nghiệp trong bối cảnh mới

| Tiêu chí | Hộ kinh doanh | Doanh nghiệp |

|---|---|---|

| Cách tính thuế | 17% trên lợi nhuận (đề xuất) | 15–20% trên lợi nhuận |

| Kế toán | Không bắt buộc, yếu | Bắt buộc, có chuẩn |

| Trừ chi phí | Khó, rủi ro cao | Rõ ràng |

| Bảo vệ pháp lý | Thấp | Cao |

| Khả năng mở rộng | Hạn chế | Tốt |

➡ Khoảng cách giữa hộ kinh doanh và doanh nghiệp đang thu hẹp nhanh về thuế, nhưng chưa cân xứng về năng lực vận hành.

Khi nào hộ kinh doanh nên nghiêm túc nghĩ đến chuyển đổi?

Từ thực tế thị trường và nội dung phóng sự, hộ kinh doanh nên cân nhắc chuyển đổi khi có từ 3 dấu hiệu trở lên:

- Doanh thu trên 1–3 tỷ đồng/năm

- Biên lợi nhuận thấp nhưng chi phí nhiều

- Không muốn rủi ro bị đánh thuế cao do thiếu chứng từ

- Bắt đầu làm B2B, chuỗi, đối tác lớn

- Muốn minh bạch và phát triển lâu dài

Chi phí thực tế khi chuyển từ hộ kinh doanh lên doanh nghiệp

Chi phí bắt buộc ban đầu (mức phổ biến)

- Lệ phí đăng ký doanh nghiệp: 50.000đ

- Phí công bố thông tin: 100.000đ

- Lệ phí môn bài:

- 2.000.000đ/năm (vốn ≤ 10 tỷ)

- 3.000.000đ/năm (vốn > 10 tỷ)

- Chữ ký số: ~1 – 1,5 triệu đồng/năm

Chi phí vận hành thường gặp

- Dịch vụ kế toán – thuế: ~500.000 – 3.000.000đ/tháng

- Hóa đơn điện tử: ~500.000 – 2.000.000đ/năm

- Chi phí quản trị khác: ngân hàng, phần mềm, nhân sự (tùy quy mô)

➡ Chi phí cao hơn hộ kinh doanh, nhưng đổi lại là kiểm soát tốt hơn, minh bạch hơn và mở rộng được.

Kết luận

Đề xuất thuế 17% trên lợi nhuận không chỉ là câu chuyện tăng hay giảm thuế, mà là một cú chuyển hệ: từ kinh doanh theo cảm tính → sang kinh doanh theo hệ thống.

Với hộ kinh doanh nhỏ, đây là áp lực thật. Với hộ kinh doanh lớn, đây là thời điểm phải lựa chọn: Tiếp tục hộ kinh doanh với rủi ro sổ sách – hay chuyển sang doanh nghiệp để kiểm soát tốt hơn và phát triển bền vững?